Acquisition et prise de contrôle par le Groupe MADRIGALL (Holding GALLIMARD-FLAMMARION) des Editions SARBACANE (2020)

Les Editions SARBACANE (C.A. net 2019 de 4,7 millions d’euros) ayant poursuivi leur croissance annuelle à 2 chiffres, tout en se classant depuis 2020 au 42ème rang des éditeurs français ainsi que parmi les plus créatifs et reconnus en matière d’Editions Jeunesse, ont cédé leur contrôle et la totalité de leur capital au Holding MADRIGALL (Groupe GALLIMARD-FLAMMARION) en valorisant la Société à plus de 10 fois les bénéfices. L’opération a été conseillée par LOZANG qui a mené les négociations et réalisé l’entièreté des due-diligences en collaboration juridique avec Maître Salim BOUREBOUNE

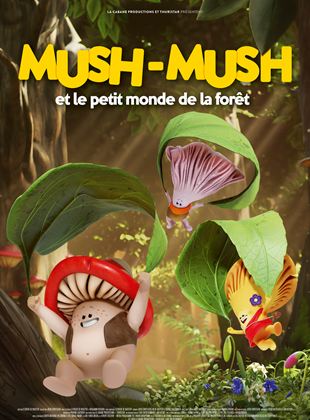

Conseil pour la Gestion et les Affaires de (CGA) pour le compte de LA CABANE PRODUCTION en vue de la production de la création de l’animation française (série télévisuelle & film) « MUSH-MUSH » (2018 à 2019)

La production MUSH-MUSH et LA CABANE PRODUCTION ont été conseillées en 2018 et 2019 par LOZANG relativement à leurs négociations de financement et de Droits comme son deal avec CANAL+ et le Groupe VIVENDI.

Courtage en Opérations de Banque & Services de Paiement (COBSP), Conseil en Haut-de-Bilan (CHB) et Conseil en Finance d’Entreprise (CFE) pour la création, le tour de table, le financement puis le développement stratégique d’EVEREST STUDIO (Production & Post-Production Audiovisuelles) - 2016 à 2019

L’opération, son dirigeant fondateur et la Société ont été entièrement conseillés de 2016 jusqu’en 2019 c.à.d. depuis la création jusqu’à la phase de consolidation par LOZANG qui a conçu l’ingénierie juridique et financière adaptée en collaboration avec son associé Me Salim BOUREBOUNE, a mené avec succès toutes les négociations bancaires puis a collaboré à la stratégie de développement ; le succès fut assuré en à peine 18 mois pour atteindre ensuite un CA de plusieurs millions d’euros en à peine 3 ans avec surtout une excellente profitabilité . EVEREST STUDIO s’est rapidement imposé comme un acteur national de référence dans le domaine de la communication audiovisuelle notamment des secteurs luxe & mode via les réseaux sociaux.

Courtage en Opérations de Banque & Services de Paiement (COBSP) pour le compte du Groupe hôtelier familial A LA VILLA SAINT MARTIN et le financement de la création parisienne « murs & fonds » de l’Hôtel & Spa 5* Paris j’Adore (2014 à 2016)

Le Groupe hôtelier familial A LA VILLA SAINT MARTIN (C.A. confidentiel), spécialiste parisien de l’Hôtellerie de charme, a racheté l’Hôtel de Guiche (anciennement maison de Jésuites) au 7 Rue Beudant 75007 PARIS qui fut entièrement rénové et aménagé en Boutique Hôtel 5 * & Spa de 28 chambres créant ainsi l’actif « murs & fonds » PARIS j’ADORE. L’opération a été entièrement conseillée de 2014 jusqu’à son terme en 2016 par LOZANG qui a conçu l’ingénierie financière patrimoniale adaptée et a mené avec succès toutes les négociations bancaires en liaison avec BPI France et les banques de la Place à hauteur d’une dette long-terme de 8,5 M€.

Augmentation participation minoritaire Groupe MADRIGALL (Holding éditoriale GALLIMARD-FLAMMARION) dans Editions SARBACANE (2016)

Les Editions SARBACANE (chiffre d’affaires net 2016 de près de 3 millions d’euros) ayant constamment poursuivi leur croissance annuelle à 2 chiffres, tout en se classant désormais parmi les 100 premiers éditeurs français ainsi que les plus créatifs et reconnus en matière d’Editions Jeunesse, ont renforcé d’un commun accord leur partenariat avec le Holding MADRIGALL (Groupe GALLIMARD-FLAMMARION) qui a augmenté sa participation minoritaire pour la porter à hauteur de 49,9% tout en valorisant la Société à près de 3 millions d’euros. L’opération a été conseillée par LOZANG qui a mené les négociations et réalisé l’entièreté des due-diligences en collaboration juridique avec Maître Salim BOUREBOUNE.

Rapprochement CHEZ EDDY et Groupe NIGHTSHIFT (2015)

CHEZ EDDY (CA 2014 d’environ 3.500.000 euros) est une société parisienne reconnue de production et post-production audiovisuelle spécialisée dans les effets spéciaux. Ses associés majoritaires et mandataires sociaux souhaitaient en modifier l’organisation en scindant les deux activités et en se rapprochant d’un groupe national significatif en fort développement sur le secteur de la post-production. Ceci afin de pouvoir atteindre une taille critique suffisante dans un secteur en phase cyclique de concentration. LOZANG, après avoir conseillé et accompagné tous les associés, est intervenu pour élaborer de nouveaux Business Modèles, gérer et superviser toutes les négociations capitalistiques entre associés comme avec le cessionnaire puis réaliser les cessions majoritaires au groupe NIGHTSHIFT avec le concours du cabinet parisien d’avocats SIMON Associés.

Prise de Participation Groupe MADRIGALL (Holding Editoriale GALLIMARD-FLAMMARION) dans Editions SARBACANE (2014)

Les éditions SARBACANE (chiffre d’affaires net 2015 d’environ 2,5 millions d’euros) créées en 2001 sont devenues une marque de référence sur le marché de l’édition jeunesse hors BD, et connaissent une constante croissance à 2 chiffres depuis près de 5 ans, les classant désormais au 105ème rang des éditeurs français en 2014. Souhaitant accélérer son développement en s’adossant à un groupe éditorial de premier plan, LOZANG a conseillé son associé majoritaire et fondateur dirigeant emblématique, Monsieur Frédéric LAVABRE, puis a mené les négociations et réalisé l’entièreté des due-diligences en collaboration avec Maître Salim BOUREBOUNE afin que le Holding MADRIGALL (Groupe GALLIMARD-FLAMARION) prenne une participation minoritaire de 20%.

Création SHINE TV France et Pays Francophones (2009)

Filiale du groupe audio-visuel de Madame Elisabeth MURDOCH, devenue une référence majeure sur son marché de la production d’émissions de téléréalité (THE VOICE/MASTER CHEF/BABYBOOM, etc.) et distributeur de séries anglo-saxonnes à succès, elle fut créée en 2009 sous la férule de Monsieur Thierry LACHKAR, son Président. En collaboration avec le cabinet parisien d’avocats COURNOT et Associés, LOZANG a géré la constitution du tour de table (capital social de 1.500.000 euros) puis la constitution de la société, a supervisé l’entièreté des négociations en conseillant son dirigeant fondateur et est intervenu pour la détermination du Business Model sachant que le chiffre d’affaires net est supérieur à 15 millions d’euros.

Cession DUALNET/ DVDRAMA/EXCESSIF à eTF1 (2008)

Site concurrent d’ALLOCINE en pleine expansion avec 27.000 membres abonnés (trafic : 1,1 millions Visiteurs Uniques par mois) et référant dans son secteur. Créé en 1998, les Sociétés n’étaient plus en capacité d’autofinancer leur développement et leurs associés souhaitaient céder leurs participations en vue d’investir dans un nouveau projet numérique. LOZANG, en collaboration avec Maître Françoise LALANNE, après avoir conseillé les restructurations préalables nécessaires, a permis de réaliser les cessions à eTF1 pour un montant de 1.300.000 euros.

Cession chaîne hôtelière volontaire réseau ARCANTIS (2007)

Rachetée en 2004, la chaîne hôtelière (deux étoiles et trois étoiles) française ARCANTIS regroupait plus de 238 hôteliers volontaires répartis sur toute l’Europe. Ses associés ne pouvant plus subvenir au financement de son développement, LOZANG est intervenu pour la cession à un groupe hôtelier (devant rester confidentiel).

Cession GYNEWEB à DOCTISSIMO-LAGARDERE (2007)

Le 1er site communautaire grand public français avec 80.000 membres abonnés (trafic : 7 millions Visiteurs Uniques par mois) et site leader féminin spécialisé en gynécologie (forum, news, articles et archives, etc.), créé en 1996 par des praticiens, n’était plus en capacité d’autofinancer son fort développement. LOZANG, après avoir conseillé les restructurations préalables nécessaires, a permis de réaliser la cession au Groupe DOCTISSIMO-LAGARDERE.

Étude Stratégique Secteur Associatif pour le Courtier en Assurances VERSPIEREN (2004-2005)

Classé 3ème des grands courtiers français en assurances, le groupe VERSPIEREN était déjà leader sur les marchés « B to B » et « B to B to C » dit des Activités Sectorielles et souhaitait se développer fortement sur le marché des associations Loi 1901 de toutes natures. Le cabinet LOZANG a réalisé une étude sectorielle très documentée avec une segmentation quantitative détaillée, comme toutes les diligences afférentes de marketing stratégique et de marketing opérationnel, puis a formé les collaborateurs internes réunis au sein d’un pôle dédié et a assuré un suivi opérationnel pendant plus d’un an. Le chiffre d’affaires net supplémentaire récurrent et consécutif à cette mission s’apprécie à hauteur de plus de 1,5 millions d’euros.